时间: 2022-03-28 14:21

来源: 绿谷工作室

作者: 全新丽

2016年12月16日,博天环境和有过多次合作的央企中电建路桥集团和中国电建集团环境工程有限公司签署战略合作协议,中电建正是PPP热潮中的一颗明星。

借助PPP,博天环境业绩光辉,时时有巨大利好,这一切如同灿烂的礼花一样在夜空中绽放,似乎一扫煤化工紧缩带来的阴霾。

殊不知,这光辉岁月正是隐忧到来的时候,是一些错误开始发生的时间。在公司层面,又有一些问题已经出现,但是,此时此刻,耀眼的光芒把这些隐忧和问题遮蔽住了,一些人提出的担忧和疑虑,也被举杯相庆的声音掩盖住了。

大潮退却

市政污水特许经营的PPP,是强运营项目,基本问题不大;但河道、道路PPP在运作过程中,操盘手们就发现:由于没有“关闭权”,如果政府不支付,那环保公司没有任何抓手,而以当地的财政状况,根本不可能拿到钱。

从2018年开始,经济下行压力加大、减税降费的背景下,地方政府财政收入不具备大幅增长的可能。限制从政府性基金预算支出,对以政府付费模式为主的生态环境综合整治项目有较大影响,大量环保类PPP项目被叫停。

数据显示,2019年1月-11月,财政部PPP综合信息平台库退库项目1146个、退库金额12949亿元,其中环保行业退库项目251个,退库金额1180.98亿元。

参与项目的环境企业无法继续获得融资,或市场认为这类企业未来现金流将出现问题而大幅提高了其融资成本。PPP项目对环保产业,尤其是民营环保企业影响巨大,随后几年,行业一直在消化其影响。

同步发生的金融去杠杆的影响亦不能忽视。环保产业财政拨款及政策性贷款额曾在2016年及2017年两年出现大幅增长。2018年政府支持力度减小,断贷抽贷事件频发,直接导致融资难度激增、融资成本攀升,诸多民营企业资金周转困难,项目停滞不前。环保行业的平均投资收益为6%左右,而融资利息已高达8%以上。

与多数民营上市环保企业一样,博天环境也深陷在这个泥潭中。进入2018年,发生了资金链紧张引发股权批量质押、主体信用等级下调、被“列入负面观察名单”等等危机。

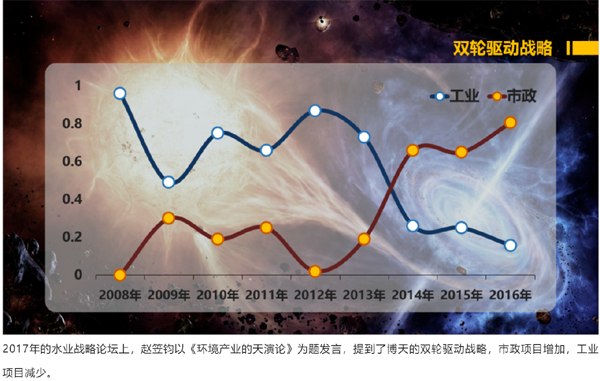

在2019年半年报中,博天环境明确战略调整,聚焦自身优势业务,逐步剥离非主营业务。凭借自身25年所积累的工业水系统及水务优势,逐步推进“工业市场+水务市场”的双轮驱动战略,辅以“土壤及地下水修复市场”的整体布局。

不如意的并购

上面提到过,博天环境上市当年,赵笠钧本人的钧天投资就质押股票,收购并实际控制了开能健康。虽然没有动用上市公司资金,但是无疑会影响到其整体现金流。

2020年,开能健康实际控制人变回瞿建国。这一进一出,体现了企业家做大的雄心壮志、对于事业不断追求的情怀,但和同属于C端布局的博乐宝一样,并没有给博天环境本身带来实际帮助,反而分散了精力,并带来资金压力。

另外一次就是著名的高频环境收购事件。

2018年7月,博天环境用3.50亿元完成对高频环境70%股权收购。其中,股份对价为2亿元,现金对价为1.50亿元。

当时,芯片产业被广泛关注,作为芯片产业的重要配套,造芯超纯水成为行业热点,收购高频,专注于主业,显然是“正确的”。

2019年后,博天环境发展遭遇逆风,资本运作走向衰落,因对高频环境剩余30%股权收购事宜纠纷,被高频环境提出仲裁申请。

北京仲裁委员会判令博天环境返还高频环境合计70%股权;原告返还股票对价款2亿元,原告收到的博天环境3000万元定金无需返还,原告承担仲裁费 148.7万元。

从资本角度看,这两次重要的收购,都说不上成功,也是博天后面面临窘境的诸多原因之一。

雪上加霜

因为金融政策的变幻,上市并未对博天的现金流和负债率有根本性改善,这个不得不归咎于运气不佳。

上市时,博天的股价不高,融资不多,以致于上市后,有好几个涨停板。之所以定价如此之低,是因为打算上市后再做定增。

2017年2月17日,博天上市当日,证监会发布政策,对《上市公司非公开发行股票实施细则》等再融资规则进行修订,从频率和规模上对上市公司再融资做出大范围收紧。

例如规定上市公司申请非公开发行股票的,拟发行的股份数量不得超过此次发行前总股本的20%;上市公司申请增发、配股、非公开发行股票的,此次发行董事会决议日距离前次募集资金到位日原则上不得少于18个月等。

修订后由于条件更加苛刻,上市公司与参与方受到限制太多,在引发再融资金额出现下滑的同时,也曾引起市场的争议。新规在治理当时的资本市场融资乱象上起到了积极作用,但股市走势因此一直整体不佳。

本身杠杆过大的博天环境,无疑是受到再融资规则负面影响较大的一家。

莫等闲,当自强

一阵风一阵雨一阵晴天,环保行业里对政策的感受向来如此,能存活20年以上的环保公司都有了一定的抵抗力。

但由于环保行业的天然特性,环境公司在过度追求规模时,难免陷入皮薄馅大、非常脆弱的尴尬境地。在2018年以后,行业形势有了很大变化,一大批民营环保上市公司被接盘,以度过危机。

知情人士透露,2018年,也曾有国企向博天伸出橄榄枝,当时博天股价20多元,在民企里的估值相当不错。但因为控制权问题,双方未能合作成功。

之后,业绩大幅下滑、负债突破百亿、流动性持续紧张的博天环境开始四处奔走,想找到一个合适的战投伙伴。十余年不计成本地追求增长,到如今却待价而沽。

2020年,E20研究院执行院长薛涛说,“博天环境现在正处于一个生死考验的阶段,它也在等待国企白马入场,眼下,引进国资战投是其要走好的关键一步。”

博天环境积极地与山东青岛、广东中山下属国企接触,后又有城通生态、三峡、国投等谈判对象,每隔几个月发布的并购意向公告像走马灯一样。其间博天也错失了一些机会,几乎都是由于资产负债率和股权质押率太高。最近的一次是与葛洲坝生态环境公司,双方是否能够达成战略合作意向,业内普遍对此表示悲观。博天此次能否上岸,还是未知数。

另据知情人士透露的信息,一直谋求央企合作,进取心放松,这反而有可能耽误公司断臂求生的时机,对创业者来说,这是最深刻的教训:一切的合作都应基于自强不息,都应立足于公司的自我发展,等待接盘的心态是有害的。

编辑: 赵凡

E20环境平台合伙人 绿谷工作室主笔