时间: 2018-01-02 09:52

来源: 中国固废网

作者: 李少甫、丁宁、刘琪

图27 E20环卫战局二维图

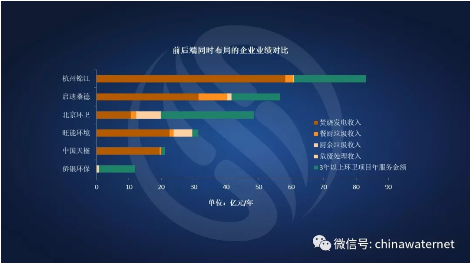

E20数据中心还选择了代表性的几家“双跨”企业,对各领域的营业收入进行了分析比较,包括垃圾焚烧、餐厨、厨余末端处置和环卫等。在目前,垃圾焚烧企业依然相对营业收入较高,如杭州锦江,但北京环卫、侨银环保等企业也开始逐渐有了影响力。薛涛表示,E20研究院将会持续跟踪各代表企业在各领域的营业收入,并不断更新业绩对比,在未来3年内持续对环卫及垃圾焚烧两大阵营的实力和互相之间的融合趋势进行比较和分析。

图28 “双跨”企业业绩对比(数据来源:E20数据中心)

【第4章】华灯初上:垃圾焚烧行业走入新时代

4.1 细分领域市场周期分析

薛涛在演讲中选择了“华灯初上”来形容当今的垃圾焚烧市场。一方面,垃圾焚烧行业依然如华灯般璀璨;另一方面,E20研究院判断,垃圾焚烧市场步入了成熟期,3年内垃圾焚烧的主战场将基本瓜分完毕,主营垃圾焚烧的企业需要走入新时代。

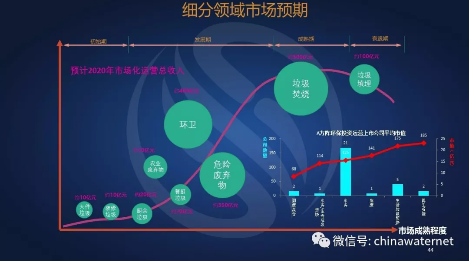

图29 细分领域市场周期及运营市场空间测算(数据来源:E20研究院、E20数据中心)

在市场空间方面,环卫拥有2000亿市场,但大量市场依然在事业单位手中,未必能够马上转换,估计在2020年将能通过各种市场化(购买服务和PPP)转化约20%。薛涛用一张细分领域市场预期图介绍了详细运营市场的转化情况,即2020年时市场化企业能够拿到手的实际每年的运营收入(包括投资回收),类比BOT项目涵盖全成本和投资回收的每年服务费价格。在上述细分领域中,垃圾焚烧市场化模式已经成熟,其转换率最高,市场化运营规模可达约500亿;环卫的2000亿大概会转化为400亿,依然处在高速发展期;危废领域是350亿;农村废弃物大概50亿。薛涛在论坛上重点提到了厨余垃圾,2020年将有20亿的总运营收入份额,并将在未来持续高速增长。未来,这些市场将留给垃圾焚烧企业、环卫企业和餐厨企业进一步实现扩张。

从上市公司及市值情况分析,垃圾焚烧行业虽然上市公司较少,但平均市值最大,约175亿元。这一现象侧面说明了桑德提早布局再生资源行业的原因——该领域上市公司少、市值高,是可以掘金的下一个行业。

4.2 垃圾分类对垃圾焚烧影响几何

E20研究院分析了未来分类不断推进对末端尤其是垃圾焚烧的影响,主要来自生活垃圾、建筑垃圾和快递垃圾的产生量变化。

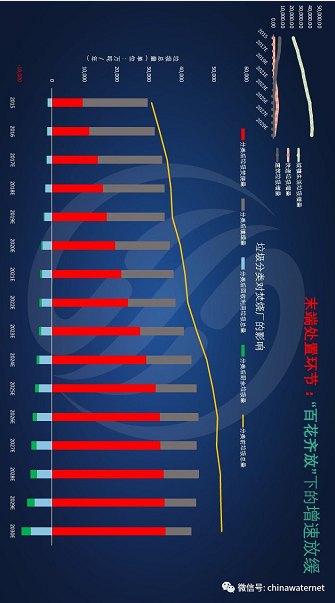

图30 垃圾分类对生活垃圾焚烧厂的影响(数据来源:E20研究院,请横屏观看)

上图是到2030年,我国年垃圾焚烧实际运营的总规模预估图。2020年时焚烧率预计将达到住建部规划中要求的50%。目前在手签约项目(含远期)在逐渐落地,虽部分项目因为邻避效应而有所延迟,但预计2020年大部分项目都已完成。薛涛表示,2025年垃圾实际焚烧总量将基本达到平衡,剩下一部分依然被填埋厂消化,尤其在西部和县城等地区。消纳增长的垃圾量的另外一部分分流则来自可回收垃圾以及厨余垃圾逐渐对垃圾减量产生的贡献。

根据E20研究院预测,受到西部地区及县城、乡镇等区域实际情况的影响,未来我国实际末端处理能力将略弱于国家“原生垃圾零填埋”的规划要求。对于生活垃圾焚烧企业来说,垃圾分类所产生的减量化带来的只是垃圾焚烧量增速的放缓,并不会产生焚烧量降低的“担忧”,但分类后垃圾成分的逐步变化对焚烧技术更新升级的要求不可避免。

根据E20数据中心统计,在列入数据库归纳的近三四百个项目中,2014年是县镇垃圾井喷的一年,战场下移到县城,对此A方阵企业都有直接感受。四线城市以及县城垃圾焚烧占比大大提高,选址困难导致二三线以上城市也出现了3000吨以上的大型垃圾焚烧厂(详情请点击➽:日处理超3000吨的大项目频现 五因素催旺垃圾焚烧这把火)。在新增垃圾的趋势中,跟上述数字匹配的是设计能力小于1200吨的垃圾规模在今年达到了新高,这意味着大量的县城垃圾被收纳焚烧。

图31 历年生活垃圾焚烧厂新增规模统计(数据来源:E20数据中心,请横屏观看)

4.3 低价竞争今几何

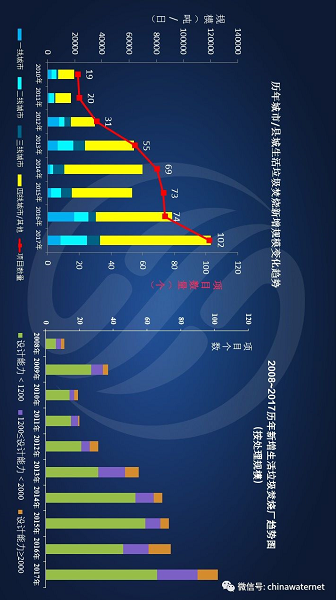

E20数据中心跟踪分析了上述400多个厂的焚烧价格。可以看到2014年出现了明显的“低价竞争”;2015、2016年经过各方呼吁以后,市场投标价格略有提高,约70元/吨左右;2017年目前来看又好于前两年。但根据调研情况显示,属地型的地方企业垃圾价格远高于市场化价格,其原因值得思考。另外,E20研究院详细分析了规模对垃圾焚烧投标价格的影响,在刨除过高的属地型价格后,在市场竞争中最高的垃圾处理平均投标价格在1200吨-2000吨规模的项目中。

图32 生活垃圾焚烧价格统计(数据来源:E20数据中心)

编者注:很不幸,话音刚落,一周后安徽省太湖县垃圾焚烧发电BOT项目,安徽皖能环保发电有限公司以中标垃圾处理费单价15元/吨为2017年的垃圾焚烧价格竞争砸响了刺耳的一声钟音。

【第5章】只争朝夕:垃圾焚烧主战场盘点

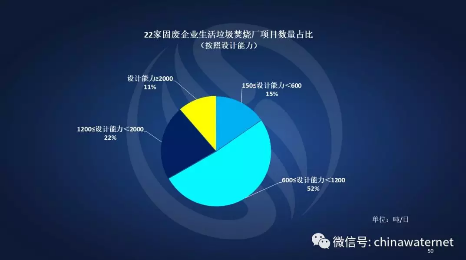

最后,薛涛对本年度的垃圾焚烧行业市场进行了盘点。根据E20数据中心对22家固废企业的生活垃圾焚烧厂设计处理能力的统计,规模为600吨/日-1200吨/日的焚烧厂数量占比最大,达到52%,其他规模的焚烧厂占比分布比较均匀。

图33 22家固废企业生活垃圾焚烧厂项目数量占比(数据来源:E20数据中心)

下面这张比例图统计了22家固废企业的生活垃圾焚烧厂规模分布,可以看出每家企业的侧重及布局各有不同。此外,固废行业领头羊光大国际的布局一直值得关注,大家可以点击他们的演讲视频➽:光大国际杨仕桥:新形势下的垃圾焚烧发展之路。

编辑: 程彩云

目前在中国科学院生态环境研究中心攻读博士学位,此前分别在武汉大学和北京大学光华管理学院获得理学学士和工商管理硕士学位。

现任E20环境平台执行合伙人和E20研究院执行院长,湖南大学兼职教授,华北水利水电大学管理与经济学院客座教授,中科院生态环境研究中心硕士生校外导师,天津大学特聘讲师,并兼任北京大学环境学院E20联合研究院副院长,国家发改委和财政部PPP双库的定向邀请专家,世界银行和亚洲开发银行注册专家(基础设施与PPP方向)、国家绿色发展基金股份有限公司专家咨询委员会专家库专家、巴塞尔公约亚太区域中心化学品和废物环境管理智库专家、中国环保产业研究院特聘专家、中国环保产业协会环保产业政策与集聚区专业委员会委员。住建部指导《城乡建设》杂志编委、《环境卫生工程》杂志编委、财政部指导《政府采购与PPP评论》杂志编委,并担任上海城投等上市公司独立董事。

在PPP专业领域,薛涛现任清华PPP研究中心投融资专业委员会专家委员、全国工商联环境商会PPP专委会秘书长、中国PPP咨询机构论坛第一届理事会副秘书长、生态环境部环境规划院PPP中心专家委员会委员、国家发改委国合中心PPP专家库成员、中国青年创业导师、中央财经大学政信研究院智库成员、中国城投网特聘专家等。

20世纪90年代初期,薛涛在中国通用技术集团负责世界银行在中国的市政环境基础设施项目管理,其后在该领域积累了十二年的环境领域PPP咨询及五年市场战略咨询经验,曾为美国通用电气等多家国内外上市公司提供咨询服务,对环境领域的投融资、产业发展和市场竞合格局有着深刻理解;2014年初加入E20研究院并兼任清华大学环保产业研究中心副主任,着力于环境产业与政策研究、PPP以及企业市场战略指导等方向。